华为虚拟货币评级报告

大河财立方消息9月11日晚间,交易商协会系统显示,华为投资控股有限公司(简称华为)提交了2019年度第一期和第二期中期票据的注册材料,两期中票各募集30亿元,项目状态显示为“预评中”。

据悉,两期共计60亿元中期票据,期限均为3年;两期评级机构为联合资信评级,主体长期信用等级和债项评级均为AAA。其中,第一期的主承销商为工商银行,第二期的主承销商为建设银行。60亿元中票的募集资金通途均是为补充公司本部及下属子公司营运资金。

根据募集说明书,华为曾于2015年、2016年和2017年在境外发过四次美元债券,共计45亿美元,均未到期;另外还有两单点心债,共26亿人民币,已完成兑付。华为此前并未有过在境内发债的经历,因此本次中票的发行也将是其在境内债券市场的首秀。

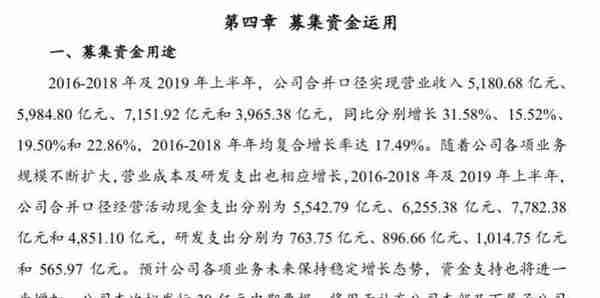

募集说明书还显示,两期中票用途均为补充公司本部及下属子公司营运资金,发债原因主要是“预计公司各项业务未来保持稳定增长态势,资金支持也将进一步增加”。

财务数据显示,2016至2018年及2019年上半年,华为公司合并口径实现营业收入5180.68亿元、5984.80亿元、7151.92亿元和3965.38亿元,同比分别增长31.58%、15.52%、19.50%和22.86%,2016至2018年年均复合增长率达17.49%。

另在流动资产中,货币资金在2019年6月末达2497.31亿元,较2018年末增加656.44亿元,增幅为35.66%。单就账面资金而言,华为可谓是并不缺钱。对于货币资金的增长,华为表示,“主要因为公司基于流动性管理需要,持有的货币资金随业务规模增长,保障业务需求”。