证券投资基金书(证券投资基金书籍免费阅读)

(本文为参加“雪球基金调研团”的交流心得,3月24日首发于雪球平台)

基金投顾就是根据投资人需求,根据投资者授权为其匹配适合的投资策略,代客户做出基金买卖、组合配置、调仓决策等操作,实为“代客理财”。

基金投顾依靠自己的专业知识、团队的投研能力、基金的强大实力,让投资人觉得比自己买基金风险更小、收益更多。

可是,基金投顾在国内刚刚兴起,大多数投资人还是依靠自己来选基金、打理投资组合。本人在投资中,也只配置了少量的FOF、尝试着买了一点点的投顾产品。

兴证全球是国内做基金投顾比较早、也比较好的基金公司,其投顾产品“主动派滚雪球”很受投资人的喜爱。

#雪球基金调研团#把兴证全球“主动派滚雪球”策略主理人张济民请来和大家线上交流,让我们这些小散户能更详细地了解基金投顾“投和顾”的具体操作方法,增强投资人对基金投顾的信任和信心,感觉受益匪浅。

于我个人而言,除了了解张济民打理的投顾产品,我更关注他们是如何买基金、如何管理基金组合的。毕竟,更多的资金还在我们自己管理的基金组合里。

本文简单梳理几点:

一、业绩基准:中证偏股型基金指数”(930950)

兴证全球所有的FOF产品、所有投顾、权益基金基本都是对标中证偏股基金指数。

中证偏股型基金选取内地上市的所有股票型基金以及混合型基金中以股票为主要投资对象的基金作为样本,采用净值规模加权,以反映所有偏股型开放式证券投资基金的整体走势,为市场和投资者提供更丰富的基金业绩基准和基金投资参考依据。

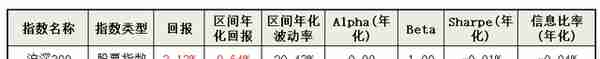

偏股基金指数的跟沪深300指数相比,具有显著的超额收益;如下表,偏股基金指数5年累计收益41.38%(年化7.39%),而同期沪深300指数累计收益只有3.13%(年化0.64%)(2018.3.24-2023.3.23)

对标偏股型基金指数,显然给投资组合(投顾产品)制定了更高的要求。

我自己的基金组合,是不是也要对标“偏股基金指数”?

二、选基思路:均衡配置

张济民说:“大家一看,我们的组合里感觉每个基金都挺面的,没有耳熟能详的黑马基金或弹性非常足的基金”

他说,这也跟我们的选基思路有关,我们的选基思路核心是均衡配置;

首先,每个持仓基金的风险不会很高,不会因为哪个基金出事而引发声誉风险。

其次,基金穿透后和偏股基金行业对齐,跟踪误差小。

每位基金经理都有创造超额收益的手段。虽然感觉每个基金都不是那么出色,但加在在一起长期还是会有比较稳定的收益。

基金组合里“会做一些补齐,比如如果全选均衡基金,一定会在成长和港股上欠配,因此我们会适当以主题型基金把它补齐”。

1、尽可能选一些偏均衡成长、低跟踪误差的基金,更好地分散,这样会改善体验感;

2、很少选择交易轮动型基金,一是做交易轮动比较难,长期非常好的交易轮动选手是比较少,二是交易轮动型基金受规模影响较大。

3、 很少选择积极成长型基金,因为积极成长的波动率很高;在一个大坑时非常难有自信选择它,另外很多积极成长的选手自己其实没有很好的业绩基准,很多积极成长的人又做交易轮动,导致他的投资框架比较松散。

4、现在没有了打新收益,小基金的优势就不多了;

5、对于那些小股票挖掘型的基金经理,业绩很好的时候规模是从2个亿做到20个亿;规模大了以后不得不被动切成大票, 会比较危险。

6、张济民认为“对于规模大的基金有个优势,尤其我们公司,做定增做得比较多,有些时候在做这方面还是比较有话语权的,因此我觉得对一些均衡型基金、理念比较分散的,我个人觉得这种还好。看业绩也知道,我组合里有些基金规模很大,但这两年超额收益也还可以,我觉得要具体情况具体分析。”

三、组合管理:持仓与调仓

1、如果基金经理离职,会把这只基金调出基金组合,除非新的基金经理跟原来的基金经理理念比较接近;

2、什么情况下会卖出一支基金?

最核心的情况就是基金经理的理念变了、他动摇了。

比如去年10月份,我们观察到很多基金经理扛不住,长期坚持的东西可能有短期扰动,扛不住。

3、假如一段时间组合跑输基准会做哪些调整?

假如市场风格和我的偏离很大,就会适当调仓。

在极致成长风格上,由于我们先天性欠配这些行业,就会跑输。这种情况下一般我们会往基准调,会靠一下,但也不会做太大的偏离,否则就变成追涨了,这种情况下我的容忍度会高一点;

如果自己选的底层基金出了问题,或者自己的组合由于一段时间变化显著偏离基准,我会对组合再调整。

4、对基金经理投资策略(变化)的跟踪

每次季报出完肯定要跟踪一次,做到一对一的跟踪;

我们选择的基金经理大多数都是经验丰富,策略很难变化,除了这两年市场打击比较大,可能有一些改变,他在我们的框架内不会持有很久。

5、是买C类还是买A类?

债券型的,申赎费用很低,即使是短期,C类也确实占便宜。

权益基金有些是“核心+卫星”的需要。我的“滚雪球”上C类比较少,固收+里面可能有点多,因为有些客户赎得比较快,持有周期就是6-8个月,固收+里C类配得稍微多一点,因为持有不到一年,但纯权益里一般不太会配C类,有些组合我拿它的时间做卫星策略,再平衡的概率要比别的大,这种情况下我会放。

一般来说A类只要持有超过半年就比C类好了,C类一直放在组合里也会吃净值,所以从长期角度来说,尤其考虑到组合换手率本身就比较低,就不太倾向于选C类,但固收+肯定会,因为类固收+的策略,很多客户本身就是买一段时间就要赎掉了。

6、组合里配置行业基金的原因

配置一些行业基金,主要是组合相对基准欠配部分的补充。

有些行业是很难做Alpha的,比如消费、医药、新能源等,这种情况下我们也会在选行业时尽可能在低跟踪误差的情况下找比较好的。

7、收益来源多样性,组合里的有些基金经理相关性不要太高,虽然同样是均衡型的,可能挖掘的点不一样,这上面做一些优化。